أعلنت إدارة البورصة المصرية، المراجعة الدورية نصف السنوية للمؤشرات خلال شهر يوليو، وشهدت المراجعة أول أول تطبيق للمنهجية الجديدة لمؤشرات السوق، والخاصة بتكوين المؤشرات ومعايير إدراج وحذف الشركات بها، لتتوافق مع قواعد القيد فيما يتعلق بالحد الأدنى لرأس مال الشركات بالسوق الرئيسي، على أن يتم بدء العمل بها أول أغسطس المقبل.

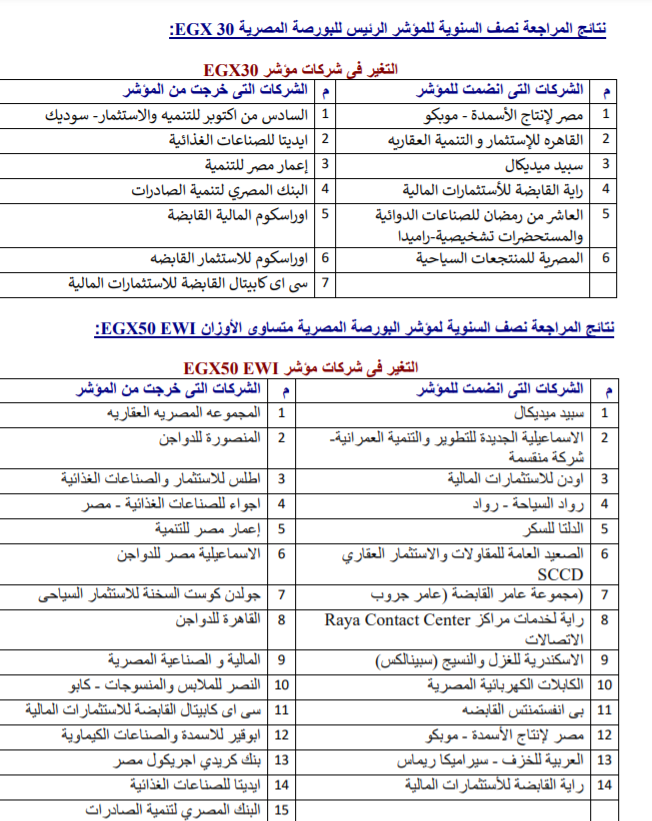

وأسفرت المراجعة عن خروج 7 شركات مقابل دخول 6 شركات أخرى بالمؤشر الرئيسي EGX30 وكذلك كل من مؤشر EGX30 Capped، ومؤشر EGX30 TR، اللذان يضمان نفس مكونات مؤشر EGX30، وجاءت أبرز الشركات المستبعدة من المؤشر الرئيسي وهم السادس من أكتوبر للتنمية والاستثمار-سوديك، إعمار مصر للتنمية، أوراسكوم المالية القابضة، أوراسكوم للاستثمار القابضة، وجاء هذا الاستبعاد تطبيقًا للمنهجية الجديدة التي تساهم في تحسين معدلات تنويع القطاعات المكونة للمؤشر حيث تم الاقتصار على إدراج 5 شركات فقط من القطاع العقاري بدلاً من 8 شركات وكذا 5 شركات من قطاع الخدمات المالية غير المصرفية بدلاً من 6 شركات.

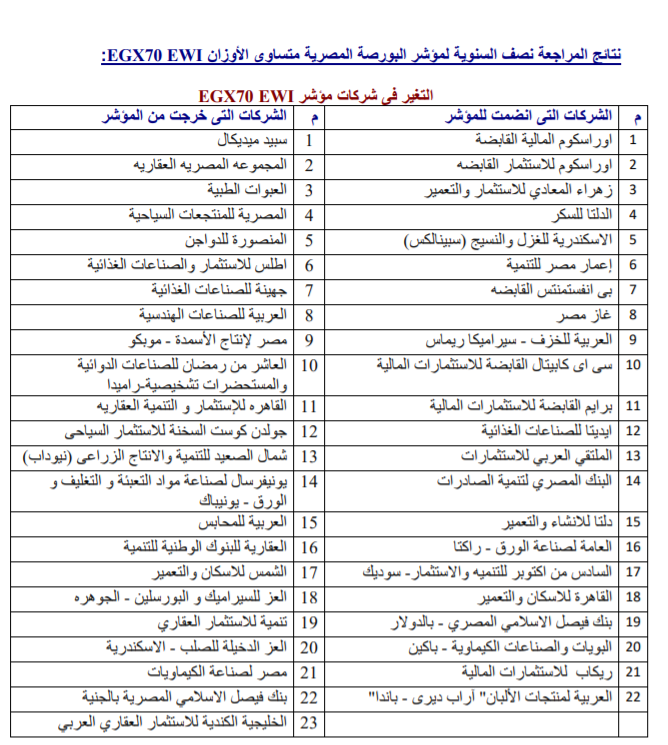

كما شهد مؤشر البورصة المصرية متساوي الأوزان EGX50 EWI استبعاد 15 شركة في مقابل دخول 14 شركة أخرى، في حين شهد مؤشر EGX70 خروج 23 شركة، انضمت 5 شركات منها إلى مؤشر EGX30، أما مؤشر EGX100 فقد شهد استبعاد 18 شركة مقابل دخول 16 شركة أخرى.

كانت إدارة البورصة قد أعلنت عن تطوير منهجية مؤشرات السوق الأسبوع الماضي، واعتمدت فلسفة التطوير الجديدة في منهجية إدراج الشركات المكونة لمؤشر EGX30على وضع حدًا أقصى للشركات من نفس القطاع، ويشترط ألا يزيد عدد الشركات من نفس القطاع عن 5 شركات، ويتم ترجيحهم بناء على رأس المال السوقي المرجح بالتداول الحر، بما يسهم في تحقيق مزيد من التنوع للقطاعات المكونة لمؤشرات السوق لتعكس تحركات وأداء السوق بشكل شامل.

تضمن التطوير أيضاً وضع حداً أدني لرأس المال المصدر للشركة للإدراج بمؤشرات السوق الرئيسي، إذ يشترط أن يكون رأس المال المصدر للشركة متوافق مع النص المرتبط بقيمة رأس المال للإدراج بالسوق الرئيسي من البند السادس من المادة (7) من قواعد قيد وشطب الأوراق المالية بالبورصة المصرية والتي تنص على " أن يكون رأس المال المصدر مدفوعًا بالكامل ولا يقل عن 100 مليون جنيه مصري أو ما يعادلها من العملات الأجنبية، وذلك من واقع آخر قوائم مالية سنوية أو آخر قوائم مالية دورية مرفقًا بها تقرير مراجعة شامل من مراقب الحسابات، ومصدق عليها من الجمعية العامة للشركة".

نتائج المراجعة السنوية لمؤشر إيجي إكس 30

نتائج المراجعة السنوية لمؤشر إيجي إكس 70

نتائج المراجعة السنوية لمؤشر إيجي إكس 100

من جانبه قال الدكتور محمد فريد، رئيس البورصة المصرية، إن تطوير منهجية المؤشرات، تستهدف تحقيق مزيد من الاستقرار في مكونات المؤشرات والعمل على الحد من تغيير عدد كبير من الشركات في المراجعة الواحدة، وكذا تعزيز جاذبيتها الاستثمارية، فضلاً عن المساهمة في تحسين معدلات التوزيع النسبي للشركات المكونة للمؤشرات، وذلك تماشياً مع أفضل الممارسات العالمية في هذا الشأن.

ففي يناير عام 2021، كانت إدارة البورصة قد طورت منهجية مؤشر EGX30 ، بأنه إلى جانب معيار السيولة "قيم التداولات"، تم إضافة معيار رأس المال السوقي مرجحاً بالتداول الحر، "يشترط ألا تقل قيمة رأس المال السوقي مرجحاً بالتداول الحر للشركات المؤهلة للانضمام للمؤشر في تاريخ المراجعة الدورية، عن قيمة الوسيط لرأس المال السوقي مرجحاً بالأسهم حرة التداول لأعلى 60 شركة من حيث "السيولة "، وذلك لضمان التمثيل الجيد للشركات ذات الأحجام الكبيرة والتي تتمتع بمعدلات سيولة مرتفعة، وهو ما يحافظ أيضاً على جاذبية المؤشر للاستثمار محلياً وعالمياً، وذلك لتحقيق مزيد من الاستقرار في مكونات المؤشر والعمل علي الحد من تغيير عدد كبير من الشركات في المراجعة الواحدة.

وأسفر تطبيق المنهجية الجديدة حينها خلال المراجعة الدورية في يناير 2021 عن انخفاض الوزن النسبي لأكبر الشركات المكونة لمؤشر EGX 30 من حوالي 44.42 %وذلك في حالة عدم تطبيق المنهجية الجديدة، الى 36.81%، بعد تطبيق المنهجية الجديدة، وهو ما ساهم في تحسين التوزيع النسبي للشركات داخل المؤشر.